Als Immobilienbesitzer müssen Sie Grundsteuer an das Finanzamt zahlen. Haben Sie Ihr Eigentum vermietet, können Sie unter bestimmten Voraussetzungen die Grundsteuer umlegen und als Betriebskosten mit Ihrem Mieter abrechnen. Wie erklären Ihnen, unter welchen Bedingungen die Grundsteuer umlegbar ist und wie Vermieter in der Nebenkostenabrechnung die Grundsteuer umlegen. Außerdem zeigen wir, welche Änderungen sich aus der Grundsteuerreform ergeben, die ab 2025 in Kraft tritt.

Inhalt

- Was ist die Grundsteuer?

- Ist die Grundsteuer auf die Mieter umlegbar?

- Wie wird die Grundsteuer auf die Mieter umgelegt?

- Was darf vom Vermieter umgelegt werden – was nicht?

- Berechnung der Grundsteuer

- Nachberechnung der Grundsteuer

- Zusammenfassung zur Umlage der Grundsteuer

Was ist die Grundsteuer

Die Grundsteuer wird auf Grundbesitz erhoben und ist von den Eigentümern der Grundstücke zu zahlen.

Grundsteuer A und Grundsteuer B – Das sind die Unterschiede

Unterschieden wird aktuell zwischen der Grundsteuer A und B. Die Grundsteuer A wird für land- und forstwirtschaftlich genutzte Flächen berechnet. Die Grundsteuer B ist für Eigentümer von Häusern und Wohnungen relevant, denn sie wird für bebaute und unbebaute Grundstücke erhoben.

Ab 2025: Grundsteuer C für baureife Grundstücke

Eigentümer von baureifen aber noch unbebaute Grundstücken können ab dem Jahr 2025 außerdem mit der Grundsteuer C belastet werden. Ein höherer Hebesatz und die dadurch höhere Grundsteuer sollen dazu beitragen, dass weniger Grundstücke nur zu Spekulationszwecken gekauft werden.

Ist die Grundsteuer auf die Mieter umlegbar?

Ja, gemäß § 2 Betriebskostenverordnung (BetrKV) können Vermieter die Grundsteuer auf Mieter umlegen. Denn die Grundsteuer zählt zu den öffentlichen Lasten des Grundstücks, die ein Grundbesitzer zu tragen hat.

Aber damit eine Umlage der Grundsteuer auf den Mieter rechtens ist, muss sie im Mietvertrag vereinbart werden. Ein Verweis im Mietvertrag auf die Umlage gem. § 2 Nr. 1 der BetrKV ist hierfür ausreichend. Fehlt eine entsprechende Übereinkunft, sind die Kosten für die Grundsteuer nicht umlegbar und vom Vermieter zu tragen.

Hinweis: Wie Sie die Grundsteuer und andere Nebenkosten richtig im Mietvertrag vereinbaren, erläutern wir ausführlich in unserem Ratgeber „Nebenkosten: Mietvertrag rechtssicher gestalten“.

Wie wird die Grundsteuer auf die Mieter umgelegt?

Befinden sich mehrere Mietparteien in einem Objekt, wird die Grundsteuer üblicherweise über die jährliche Nebenkostenabrechnung verteilt.

Vermieter von Wohnimmobilien können die Grundsteuerschuld für das jeweilige Mietobjekt auf den Mieter umlegen. Handelt es sich um ein Einfamilienhaus gestaltet sich die Umlage einfach. Bei Mehrfamilienhäusern oder Immobilien, die auch gewerblich genutzt werden, ist eine Aufteilung der Grundsteuer erforderlich. Auch wenn ein Objekt aufgrund von Leerstand nicht vollständig vermietet ist oder Stellplätze zum Objekt gehören, gibt es einiges zu beachten. Wie genau die Umlage der Grundsteuer in diesen Fällen erfolgt, zeigen wir Ihnen im Folgenden.

Grundsteuer umlegen – welcher Verteilerschlüssel?

Bei vermieteten Immobilien wird zur Aufteilung der Grundsteuer auf die Mieter die Wohnfläche als Verteilerschlüssel angewendet (vgl. BGB § 556a Abs. 1 Satz 1). Vermieter und Mieter können im Mietvertrag aber auch einen anderen Verteilerschlüssel vereinbaren. Bei Eigentumswohnungen erfolgt die Aufteilung in der Wohngeldabrechnung. Hier sind die Miteigentumsanteile maßgebend für die Aufteilung.

Grundsteuer auf Mieter umlegen bei Leerstand

Nebenkosten für leerstehende Immobilien dürfen nicht auf die Mieter umgelegt werden. Sie sind stets vom Vermieter zu tragen. Gab es im Abrechnungszeitraum teilweise Leerstand, ist eine Aufteilung der Grundsteuer zwischen Mieter und Vermieter nötig. Dies erfolgt in der Regel anhand der Kalendertage. Stand eine Wohnung im Abrechnungszeitraum für 60 Tage leer, muss der Vermieter 16% (60 Tage / 365 Tage) der Grundsteuer für die betreffende Wohnung selbst tragen.

Pro Tipp: Als Vermieter können Sie bei Leerstand einen Erlass der Grundsteuer beim zuständigen Finanzamt beantragen. Diese Möglichkeit besteht, sofern Sie den Leerstand nicht selbst zu verschulden haben. Ein Erlass kann ebenso beantragt werden, wenn außerordentlich hohe Aufwendungen (z.B. durch Denkmalschutz) für den Eigentümer bestehen.

Grundsteuer umlegen bei gemischt genutzten Immobilien

Wohnungsmietern dürfen durch die gemischte Nutzung eines Mietobjekts keine Mehrkosten entstehen. Das gilt auch, wenn Sie die Grundsteuer auf die Mieter umlegen. Befinden sich in einer Immobilie sowohl Wohnungen als auch Gewerbeflächen, muss die Grundsteuer aufgeteilt werden, da für Gewerbeflächen üblicherweise eine höhere Grundsteuer festgesetzt wird.

Für die Gewerbemieter enthält die Nebenkostenabrechnung dann meist eine eigene Kostenposition „Grundsteuer Gewerbe“, die nur unter den Gewerbmietern aufgeteilt wird.

Diese Pflicht zur Aufteilung besteht für den Vermieter jedoch nur, sofern für die Wohnungsmieter eine Mehrbelastung von über 10% entsteht.

Grundsteuer von Stellplätzen umlegen

Auch die Grundsteuer für Stellplätze und Garagen ist von der Grundsteuer für vermietete Wohnungen zu trennen. Dadurch wird ausgeschlossen, dass die Grundsteuer für Stellplätze und Garagen auf Wohnungsmieter umgelegt wird, die keinen Stellplatz angemietet haben.

Berechnung der Grundsteuer

Grundsteuerberechnung vor der Grundsteuerreform

Die Grundsteuer wird vom Finanzamt der zuständigen Gemeinde festgesetzt und gilt bis zum Erhalt eines Änderungsbescheids. Die Steuerlast für Wohnraum wird aktuell mit folgender Formel berechnet:

Grundsteuer = Einheitswert x Hebesatz x Grundsteuermesszahl

Für die Ermittlung des Einheitswertes dienen aktuell Vergleichswerte aus den Jahren 1935 (Ostdeutschland) und 1964 (Westdeutschland).

Berechnung der Grundsteuer nach der Grundsteuerreform

Die Verwendung der veralteten Grundstückswerte soll durch die Grundsteuerreform aktualisiert werden. Ab dem Jahr 2025 wird die Grundsteuer in Deutschland demnach wie folgt ermittelt:

Grundsteuer = Wert des Grundbesitzes x Steuermesszahl x Hebesatz

Abweichungen können sich durch landesgesetzliche Regelungen ergeben.

Der Hebesatz wird von der jeweiligen Kommune festgesetzt. Er kann jährlich geändert werden und ermöglicht es der Kommune, die Höhe der Steuereinnahmen zu regulieren. Die Steuermesszahl richtet sich nach der Grundstücksart und -nutzung und wird vom Bund vorgegeben.

Bis zum 31.01.2023 (in Bayern bis zum 30.04.2023) mussten Grundbesitzer über die Grundsteuererklärung Angaben zu ihrem Grundstück beim zuständigen Finanzamt einreichen. Diese Angaben dienen der Gemeinde bzw. der Stadt als Grundlage, um den Grundstückswert neu zu ermitteln.

Nachberechnung der Grundsteuer – Korrektur der Nebenkostenabrechnung möglich

Grundsätzlich gilt die Regel, dass eine Korrektur der Nebenkostenabrechnung nach Ablauf der Abrechnungsfrist zu Lasten des Mieters nicht möglich ist. Eine Ausnahme gilt, wenn der Vermieter die Verspätung nicht zu verschulden hat. Die Kommune hingegen kann eine Korrektur der Betriebskostenabrechnung auch nachträglich vornehmen oder die Grundsteuer bis zu 4 Jahre nach der Bebauung festsetzen. In diesem Fall hat der Vermieter die verspätete Abrechnung bzw. die Korrektur nicht selbst verschuldet und kann auch eine Erhöhung der Grundsteuer für vergangene Jahre einfordern. Für die Umlage der Grundsteuer auf die Mieter hat der Vermieter in diesem Fall bis zu 3 Monate nach Erhalt des Grundsteuerbescheids Zeit.

Beispiel:

Sie vermieten eine Wohnung in einem Neubau. Erstbezug war zum 01.01.2021. Den Grundsteuerbescheid erhalten Sie erst am 01.06.2023. In diesem Fall können Sie die Grundsteuer für den Zeitraum vom 01.01.21-31.12.21 auch noch mit mit den Mietern abrechnen, obwohl die Abrechnungsfrist für diesen Abrechnungszeitraum bereits am 31.12.22 abgelaufen ist. Die Umlage für die nachträglich Berechnung muss spätestens drei Monate nach der Festsetzung erfolgen.

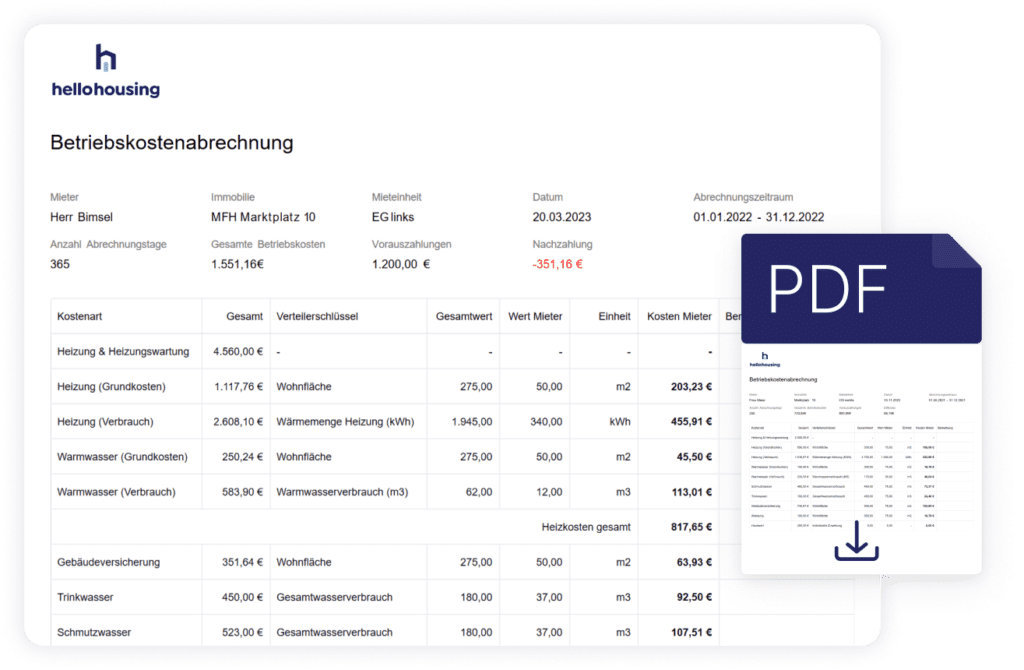

Nebenkostenabrechnungen inklusive Heizkostenabrechnungen erstellen

Mit der Vermieter-App von hellohousing erstellen Sie versandfertige Nebenkostenabrechnungen. Die Software wird kontinuierlich aktualisiert, um den aktuellen gesetzlichen Anforderungen zu entsprechen.

Kostenlos erstellenFazit: Grundsteuer ist weiterhin umlegbar

Die Grundsteuer gehört zu den laufenden öffentlichen Lasten, die Eigentümer von Grundstücken und Immobilien zahlen müssen. Die Umlage der Grundsteuer auf Mieter ist gemäß Betriebskostenverordnung (BetrKV) möglich, wenn Vermieter und Mieter eine entsprechende Vereinbarung hierzu im Mietvertrag treffen. Die Grundsteuer für einen Stellplatz, Leerstandskosten oder höhere Belastungen durch eine gemischte Nutzung von Wohn- und Gewerbeimmobilien dürfen dabei nicht an Wohnungsmieter weitergegeben werden. Eine Umlage der Grundsteuer erfolgt bei einer Vereinbarung im Mietvertrag über die jährliche Nebenkostenabrechnung. Erhält der Vermieter eine Nachberechnung der Grundsteuer vom Finanzamt, kann er diese auch nach der Abrechnungsfrist für Betriebskosten auf den Mieter umlegen.